SBI証券で投資信託を毎月積み立てしています。今年で6年になりました!

毎月どのように増減した結果を載せています。三井住友カードによるクレカ積み立てでどれぐらいのポイントが貯まるのか、貯めたポイントをどう使うのか紹介します。

投資信託を検討している方やSBI証券でクレカ投資を検討している方の参考になればと思います。新NISAも始まり、これを機に投資する方で少額スタートについても参考になればと思います。

(この記事では少額投資がメインです)

- 少額投資のメリット

- クレカ積立のメリット

- 積立結果

- 新しいNISA

少額投資から始めるメリット

私が考えるメリットは、以下の3つです。

- 金銭的な面で継続しやすい(余剰金の範囲でできる)

- 投資というものに慣れる(マイナスになっても少額)

- 少額でも学びながら実践できる(考えながらできる)

長期的な視点で継続しやすい

投資で必要になるのは、「お金(資金)」です。

毎月数万円を積立すると、年間で数十万円もの資金を用意しなくてはなりません。そのために生活の質を下げてしまっては、日々の生活は苦しくなるだけです。

そのため、余剰金内で少しでも投資に使えるお金があるのであれば、少額で始めることで無理なく続けることができます。

投資は継続することが重要になりますので,継続しやすい金額から始めるといいと思います.

投資に対する恐怖心を払拭する

何事も初めて行う時、知らないことで始め出すことも難しかったりします。それは「もしお金が減ったらどうしよう」、「わからないけど失敗したらどうしよう」などの不安からくる恐怖心が原因であったりします。

投資とは、利益が出てお金が増えることもあれば、逆に損失が出て減ることもあります。

こうした性質であることを認識した上で、その不安を少しでも和らげれるのは「慣れ」です。

〜最初は苦戦するも、なんとか出品できた〜

やったぁ!初めて出品した物が売れた!これから梱包して送らなきゃ。

〜コンビニとかでも送付キット買えるのか、便利だな〜

やってみると意外と簡単だな、これならもっと不要になったもを出品してお小遣い稼ぎしよ!

(慣れてきたから、送料を今よりも抑えるにはどうしたらいいだろうか・・・)

メルカリを例に出しましたが、やってみると想定よりも簡単で、知ってしまえば何も怖いものはなくなります。

投資も同じで、いきなりハードルが高いことをやるよりも簡単な方法からやっていけば良い、少額であれば損失が出たとしても数百円程度、そこから徐々に慣れていけば良いのです。

1日でも早く始めることが重要

全てを理解してから始めようとすると、始めるまでに時間がかかります。また投資は、早く始めるほど利益を生むことができます。

利益を生むことが出来るというのは、必ずしもプラスになるという意味ではなく、今が一番安い場合かもしれないということです。

少額であれば継続しやすく、また損失が出たとしても小ダメージですみます。学びながら投資することは十分可能です。

クレジットカードで投信積立するメリット

SBI証券で投資信託を定期買付する際は、クレジットカードによるメリットを受けることができます。

- 証券口座への入金が省ける(買付用の資金準備が省ける)

- クレカ決済でポイントが貯まる

- 投信の保有数に応じてポイントもらえる

投資信託の積立結果

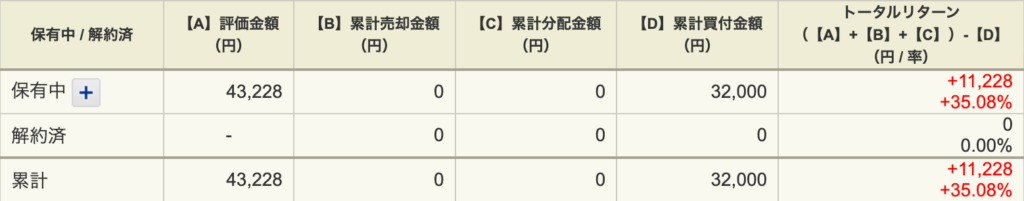

2024年の結果は、以下の通りとなります。

三井住友TAMー世界経済インデックスファンド

バランス型ファンド、さまざまな指標(国内・外国・新興国株式/債券)に連動しています。

2024年のトータルリターンはプラス13544(+5.84%)です。

全期間は、以下の通りです。

これまでの各年リターンを参考までにまとめました。2022年以外はプラスです。2023年は投資期間で最高値でした。

| 年 | リターン[%] |

|---|---|

| 2019 | +5.32% |

| 2020 | +8.93% |

| 2021 | +11.73% |

| 2022 | -4.28% |

| 2023 | +17.96% |

SBI・V・S&P500インデックス・ファンド

S&P500という指標に連動するファンド、米国の代表的な500銘柄に投資していることになります。

2024年のトータルリターンはプラス5441(10.38%)です。

全期間は、以下の通りです。

これまでの各年リターンを参考までにまとめました。2022年以外はプラスです。

| 年 | リターン[%] |

|---|---|

| 2021 | +17.12% |

| 2022 | -5.00% |

| 2023 | +28.10% |

SBI・V・全米株式インデックス・ファンド

CRSP USトータル・マーケット・インデックスに連動するファンド、米国の約3900銘柄に投資していることになります。

2024年のトータルリターンはプラス3886(9.87%)です。

全期間で、以下の通りです。

これまでの各年リターンを参考までにまとめました。2022年以外はプラスです。

| 年 | リターン[%] |

|---|---|

| 2021 | +9.80% |

| 2022 | -5.81% |

| 2023 | 26.54% |

新しいNISA

今までのNISA/つみたてNISAが1つにまとまり、以下の特徴を持ちます。

- 年間投資枠の拡大

- 非課税期間の無期限化

- 非課税保有限度額の拡大

- 口座開設期間の恒久化

非課税期間が無期限になったことで、節税効果は前のNISAに比べるとよくなります。

年間投資枠の拡大

つみたて投資枠のみ比較します。

| 旧 | 新 |

|---|---|

| 40万円 | 120万円 |

旧つみたて投資枠(つみたてNISA)は、年間40万円となっており、月の上限が33333円と中途半端でした。新つみたて投資枠(新NISA)は、年間120万円となり、月の上限が10万円となります。

非課税期間の無期限化

つみたて投資枠のみ比較します。

| 旧 | 新 |

|---|---|

| 年間投資分に対して20年間 | 無期限 |

旧つみたて投資枠(つみたてNISA)は、年間投資分に対して20年間は非課税となっており、期限があります。新つみたて投資枠(新NISA)は、無期限となります。

非課税保有限度額の拡大

つみたて投資枠のみ比較します。

| 旧 | 新 |

|---|---|

| 800万円 | 1800万円(成長投資枠を使用しない場合) |

旧つみたて投資枠(つみたてNISA)は、年間上限40万円で20年間積み立てることができる計算になります。

新つみたて投資枠(新NISA)は、年間上限120万円で15年間積み立てることができる計算になります。ただし、成長投資枠を使用しない場合を想定しています。

今までと変わらず、例えば年間40万円で積み立てれば、45年間積み立てることができる(現行の3倍)、そういう考え方もできます。1000万円枠が増えたことは大きいと思います。

口座開設期間の恒久化

つみたて投資枠のみ比較します。

| 旧 | 新 |

|---|---|

| 2023年まで | 恒久化 |

旧つみたて投資枠(つみたてNISA)は、2023年までとなっております。ただし、2023年までに保有している商品については、非課税期間が適応されます。しかし、期間終了後に新つみたて投資枠への移管はできないです。

新つみたて投資枠(新NISA)は、2024年から切り替わるイメージになります。

まとめ

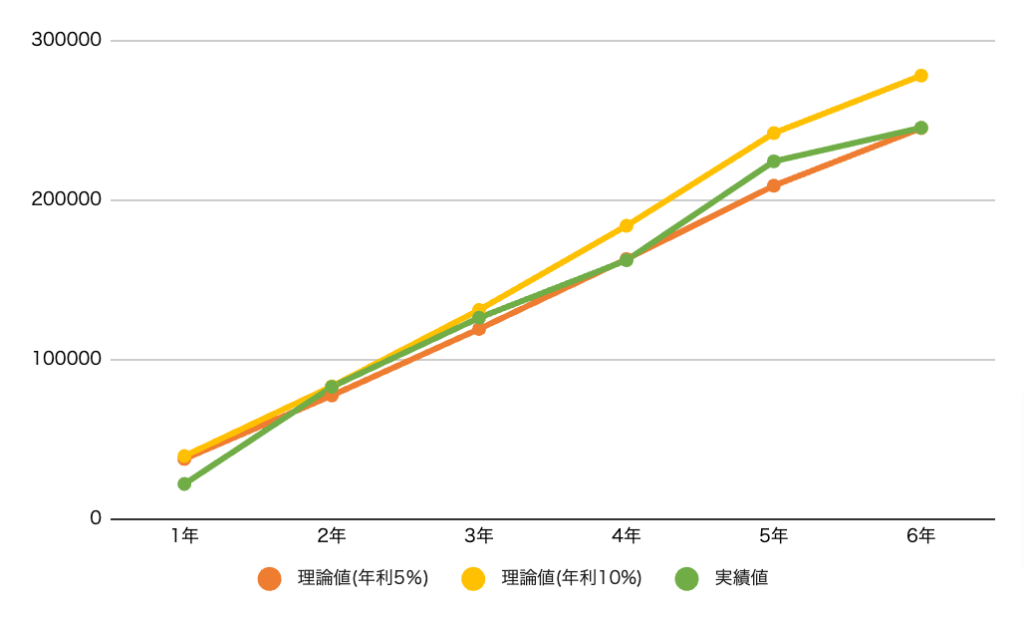

毎月3000円積立を6年間継続した運用結果を年利で計算し、理論値と実績値を比較しました。(厳密には6年目なので、5年間までが正しい)

グラフは「三井住友TAMー世界経済インデックスファンド」になります。

私が投資信託を始める際に参考した書籍です。証券口座の開設方法など、読みやすく理解しやすかったので紹介します。最近では、新NISA対応版が出たみたいです。チラッと読みましたが、内容は変わらずわかりやすく読みやすいと思います。

新NISAが2024年からスタートするので、まだ投資について壁を感じる場合はポイント運用から慣れるのも1つの手段と思います。

コメント