SBI証券の口座では,投資信託を毎月3000円積み立てしています.

2019年から始めたので今年で5年目になりました.

2021年6月30日に三井住友カードによるクレカ積み立てが始まったことで,より利用しやすくなりました.

加えて,買付時に金額に応じてVポイントが貯まるため,効率よく資産形成がしやすい環境となりました.

2022年4月25日に東急カードによるクレカ積み立ても始まり,幅広く投資への機会が増えていると考えられます.

ここでは,実際に積み立てた結果を紹介することで,投資信託を検討している方やSBI証券でクレカ投資を検討している方の参考になればと思います.

- 少額投資のメリット

- クレカ積立のメリット

- 積立結果

- 新しいNISA

少額投資から始めるメリット

私が考えるメリットは,以下の3つです.

- 続けやすい

- 投資というものに慣れる

- 学びながら走れる(継続)

長期的な視点で継続しやすい

投資で最も必要なのは資金です.

毎月数万円を用意するのも大変なので,少額であれば用意しやすいと考えます.

投資は継続することが重要になりますので,継続しやすい金額から始めるといいと思います.

投資に対する恐怖心を払拭する

何事も始める前は,無知による恐怖心があります.

投資とは,利益が出ることもあれば,損失が出ることもあります.

急に数十万もの損失が出てしまっては,精神的にもダメージを受けます.

少額であれば,例えば損失が出たも数百円程度ですので,精神的ダメージもかなり軽減できます.

1日でも早く始めることが重要

全てを理解してから始めようとすると,始めるまでに時間がかかります.

投資は,投資をする事で利益を生むことができます.

投資をしていなければ,利益を生むことはありません.

少額であれば継続しやすく,損失が出ても少ないダメージなので,始めながら学ぶことは十分可能です.

クレジットカードで投信積立するメリット

2021年6月30日に三井住友のクレカ積立サービスが始まり,口座振替での積立からクレカ積立に変更しました.

SBI証券の口座を開設しているが,クレカ積立がまだの方,また,クレカはあるが証券口座は開設していない方は,検討してみてください.

SBI証券でのクレジットカードによる積立の設定方法はこちらを参考にしてみてください.

2022年4月25日に東急カードによるクレカ積立サービスが始まりました.

SBI証券で投資信託を定期買付する際は,クレジットカードによるメリットを受けることができます.

- 入金の手間が省ける

- クレカ決済でポイント貯まる

- 保有数に応じてポイントもらえる

証券口座へ入金する手間が省ける

銀行口座から証券口座への定期的な入金は,設定できるが面倒.

積立額を変更すると設定に反映されるまでにラグが生じる.

その結果,証券口座の資金が不足し手動で入金する必要が生じます.

クレカ積立は,証券口座の残高を気にする必要がなくなります.

クレジットカード決済によるポイント獲得

銀行口座からの入金では,積立時にポイントはつきません.

投資信託の積立でも,クレジットカード決済でポイントが付与されます.

三井住友カードや東急カードで積立する事で,投資しながらポイントが貯まります.

こちらは通常ポイントで付与されます.

投信マイレージでポイントもらえる

投信マイレージは,積み立てた合計金額(評価金額からリターンを引いた買付合計額)に応じてポイントがもらえます.

例えば,年率0.1%であれば,がもらえます.

投信マイレージは銘柄によって異なるため,年率がいくつなのか確認しておきましょう.

こちらも通常ポイントで付与されます.

貯まったポイントは様々な用途に使える

ポイントはクレカの引き落とし額に充当するなど,様々な用途があります.

2022年5月30日に,ポイントでの投資信託が買付可能になりました.

1つの使い道として,貯まったポイントで投資信託を購入することもできます.

投資信託の積立結果

現在,SBI証券で積み立て中の銘柄は3つあります.

| 銘柄 | 積立額 |

|---|---|

| 三井住友TAMー世界経済インデックスファンド | 3000円 |

| SBI・V・S&P500インデックス・ファンド | 1000円 |

| SBI・V・全米株式インデックス・ファンド | 1000円 |

各ファンドの指標は以下の通りです.

| ファンド | 指標 |

|---|---|

| 世界経済インデックスファンド | MSCIコクサイ・インデックス(外国株式)と他 |

| SBI・V・S&P500インデックス・ファンド | S&P500 |

| SBI・V・全米株式インデックス・ファンド | CRSP US Total Market |

結果は以下の通りです.

三井住友TAMー世界経済インデックスファンド

この銘柄はバランス型のファンドで,さまざまな指標(国内・外国・新興国株式/債券)に連動しています.

2023年のトータルリターンはプラス35792(+19.01%)です.

先月からかなり増えました。

全期間では,以下の通りプラスです.

これまでの各年リターンを参考までにまとめました.

2022年はマイナスですが,それ以外はプラスでした.

| 年 | リターン[%] |

|---|---|

| 2019 | +5.32% |

| 2020 | +8.93% |

| 2021 | +11.73% |

| 2022 | -4.28% |

SBI・V・S&P500インデックス・ファンド

この銘柄はS&P500という指標に連動するファンドで,米国の代表的な500銘柄に投資していることになります.

2023年のトータルリターンはプラス10995(29.29%)です.

全期間では,以下の通りプラスです.

これまでの各年リターンを参考までにまとめました.

| 年 | リターン[%] |

|---|---|

| 2021 | +17.12% |

| 2022 | -5.0% |

SBI・V・全米株式インデックス・ファンド

この銘柄はCRSP USトータル・マーケット・インデックスに連動するファンドで,米国の約3900銘柄に投資していることになります.

2023年のトータルリターンはプラス7593(26.63%)です.

全期間では,以下の通りプラスです.

これまでの各年リターンを参考までにまとめました.

| 年 | リターン[%] |

|---|---|

| 2021 | +9.8% |

| 2022 | -5.81% |

新しいNISA

今までのNISA/つみたてNISAが1つにまとまり、以下の特徴を持ちます。

- 年間投資枠の拡大

- 非課税期間の無期限化

- 非課税保有限度額の拡大

- 口座開設期間の恒久化

非課税期間が無期限になったことで、節税効果は今以上になります。

年間投資枠の拡大

つみたて投資枠のみ比較します。

| 旧 | 新 |

|---|---|

| 40万円 | 120万円 |

旧つみたて投資枠(つみたてNISA)は、年間40万円となっており、月の上限が33333円と中途半端でした。

新つみたて投資枠(新NISA)は、年間120万円となり、月の上限が10万円となります。

非課税期間の無期限化

つみたて投資枠のみ比較します。

| 旧 | 新 |

|---|---|

| 年間投資分に対して20年間 | 無期限 |

旧つみたて投資枠(つみたてNISA)は、年間投資分に対して20年間は非課税となっており、期限があります。

新つみたて投資枠(新NISA)は、無期限となります。

非課税保有限度額の拡大

つみたて投資枠のみ比較します。

| 旧 | 新 |

|---|---|

| 800万円 | 1800万円(成長投資枠を使用しない場合) |

旧つみたて投資枠(つみたてNISA)は、年間上限40万円で20年間積み立てることができる計算になります。

新つみたて投資枠(新NISA)は、年間上限120万円で15年間積み立てることができる計算になります。ただし、成長投資枠を使用しない場合を想定しています。

今までと変わらず、例えば年間40万円で積み立てれば、45年間積み立てることができる(現行の3倍)、そういう考え方もできます。

1000万円枠が増えたことは大きいと思います。

口座開設期間の恒久化

つみたて投資枠のみ比較します。

| 旧 | 新 |

|---|---|

| 2023年まで | 恒久化 |

旧つみたて投資枠(つみたてNISA)は、2023年までとなっております。ただし、2023年までに保有している商品については、非課税期間が適応されます。しかし、期間終了後に新つみたて投資枠への移管はできないです。

新つみたて投資枠(新NISA)は、2024年から切り替わるイメージになります。

まとめ

今月は株価の上昇したことで、投資信託の評価金額が上昇し、一時的に利益が増加しています。

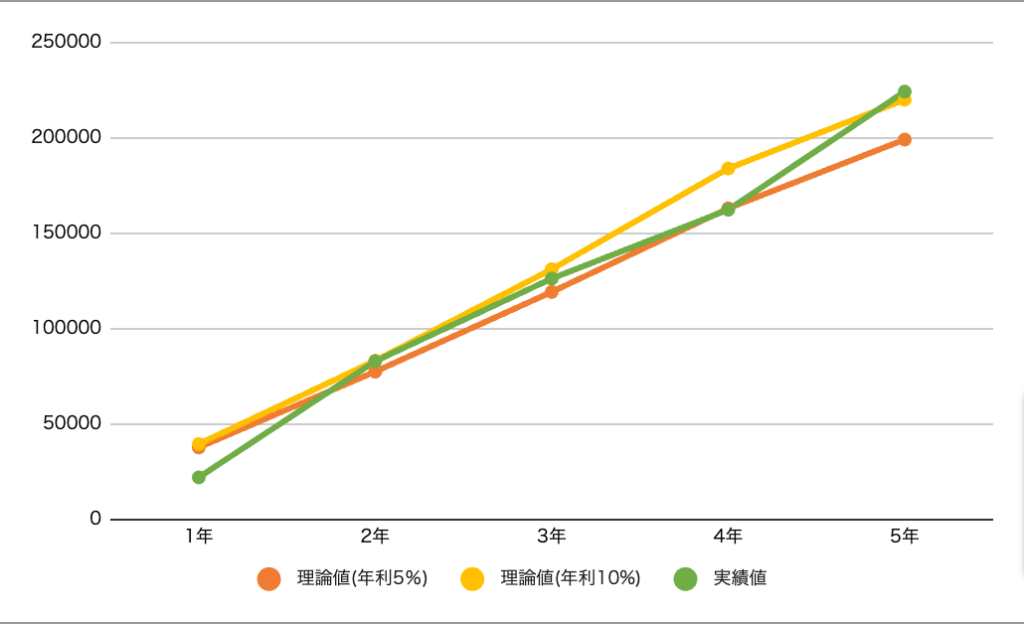

毎月3000円積立を5年間継続した運用結果を年利で計算し、理論値と実績値を比較しました。

今年のデータは確定ではないですが、理論値(年利5%)を超えている状況で、着実に増えていると考えています。

私が投資信託を始める際に参考した書籍です。証券口座の開設方法など、読みやすく理解しやすかったので紹介します。

新NISA対応版が最近出たので、こちらも紹介します。

新NISAが2024年からスタートするので、まだ投資について壁を感じる場合はポイント運用から慣れるのも1つの手段と思います。

コメント