SBI証券の口座では,投資信託を毎月3000円積み立てしています.(2021年7月から他の銘柄合わせて5000円になりました)

2021年6月30日にSBI証券でも,クレジットカードによる積み立てサービスが始まりました.

SBI証券の口座を持っているけど,まだクレジットカード積立設定を行なっていない方は,利用を検討してみてください.

さらに2022年4月からは,三井住友カードだけでなく東急カードもクレジットカード積立サービスが始まります.

少額投資を続けることのメリットは,投資を始めやすく,投資について学びながら少しずつお金を増やすこと,と考えています.

- クレジットカード積立のメリット

- クレカ積立でポイント獲得

- 2月の積立結果

- 全期間(3年間)での積立結果

三井住友カードで投資信託の定期買付(積立)

2021年6月30日にサービスが始まりました.

SBI証券で投資信託を定期買付する際は,クレジットカードにしましょう.

クレジットカードによる定期買付のメリット

私が感じたメリットは,3つあります.

- 証券口座への入金する手間が省ける

- クレジットカードの決済によるポイントがもらえる

- 銀行口座の支出管理が楽になる

銀行口座から証券口座への定期的な入金は,設定できるものの時間差があります.

そのため,積立額を変更すると設定に反映されるまでにラグが生じます.

その結果,証券口座の資金が不足し手動で入金する必要が生じます.

クレカ積立は,証券口座の残高を気にする必要がなくなり,金額変更も即時反映になります.

クレカ積立のメリットは,クレジットカード決済と同様にポイントが付与されることです.

銀行口座からの入金では,積立時にポイントはつきません.

三井住友カードのNLで積立

保有していたナンバーレス(NL)の通常カードを設定しました.

NLのゴールドカードも考えましたが,今は楽天経済圏(楽天市場や楽天証券)に集中させているため,楽天カードよりも利用頻度が低くなるとして諦めました.

毎月5万円で年間60万円積み立てにより,0.5%還元で3000ポイント獲得する事ができます.

SBI証券でのクレジットカードによる積立の設定方法

こちらの記事に記載してあるので,良かったら参考にして下さい.

付与されたVポイントと使い道

付与されるVポイントは2種類あります.今月付与されたポイントは以下の通りです.

| 取引 | 還元率 | 付与ポイント |

|---|---|---|

| クレカ積立 | 積立額の0.5% | 25 |

| 投信マイレージ | 年率0.1% | 11 |

毎月5000円をクレカ積立しているので,0.5%の25ポイントとなります.

本当は満額5万円を積み立てて,250ポイントもらいですが,無理に積立てることになるので諦めました.

投信マイレージは,積み立てた合計金額(評価金額からリターンを引いた買付合計額)の年率0.1%分がもらえます.

年率を12で割った0.00833%にあたるポイントが毎月付与されます.

それぞれ通常ポイントで付与されます.

ポイントの使い道は,支払いへの充当,または投資への充当.

2022年5月以降,Vポイントでの投資が利用可能になる予定です.

投資信託の積立結果

現在,SBI証券で積み立て中の銘柄は3つあります.

| 銘柄 | 積立額 |

|---|---|

| 三井住友TAMー世界経済インデックスファンド | 3000円 |

| SBI・V・S&P500インデックス・ファンド | 1000円 |

| SBI・V・全米株式インデックス・ファンド | 1000円 |

それぞれの結果について,2022年分で見てみます.

トータルリターンは、評価金額ー(前年末評価金額+買付金額)で算出されます.

トータルリターン率は,トータルリターン/(前年末評価金額+買付金額)×100[%]で算出されます.

三井住友TAMー世界経済インデックスファンド

2022年のトータルリターンはマイナス6849となっています.

先月はマイナス4905でしたので,先月よりも下がっています.

この銘柄はバランス型のファンドで,さまざまな指標(国内・外国・新興国株式/債券)に連動しています.

SBI・V・S&P500インデックス・ファンド

2022年のトータルリターンはマイナス1406となっています.

先月はマイナス1281でしたので,先月よりも下がっています.

この銘柄はS&P500という指標に連動するファンドです.

米国の代表的な500銘柄に投資していることになります.

SBI・V・全米株式インデックス・ファンド

2022年のトータルリターンはマイナス813となっています.

先月はマイナス766でしたので,先月よりも下がっています.からスタートです.

この銘柄はCRSP USトータル・マーケット・インデックスに連動するファンドです.

米国の約3900銘柄に投資していることになります.

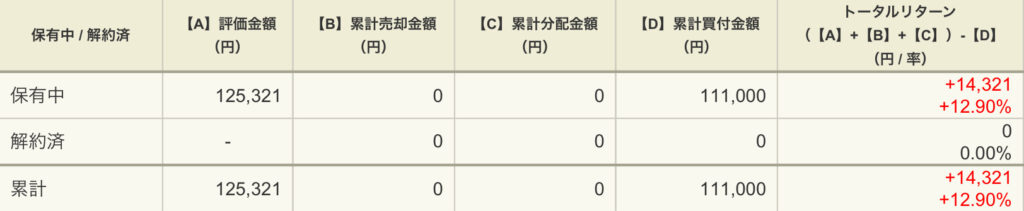

全期間の積立結果

先程の銘柄について,全期間で見てみます.

全期間でのトータルリターン率は、トータルリターン/累計買付金額×100[%]で算出されます.

三井住友TAMー世界経済インデックスファンド

トータルリターンはプラス14321でした.

先月はプラス16265でしたので,先月よりさらに下がっています.

1月から2月にかけて下落していますが,それでもリターンはプラスを維持しています.

SBI・V・S&P500インデックス・ファンド

トータルリターンはプラス478でした.

先月はプラス603でしたので,先月よりさらに下がっています.

1月から2月にかけて下落していますが,それでもリターンはプラスを維持しています.

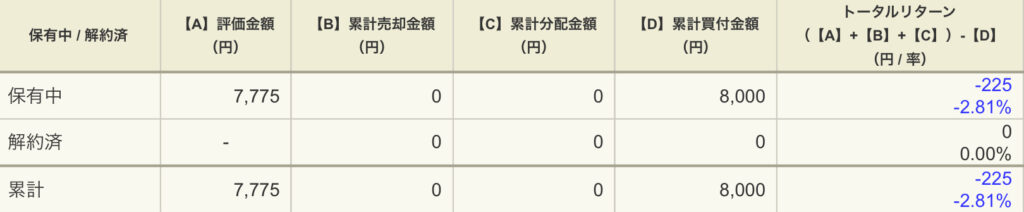

SBI・V・全米株式インデックス・ファンド

トータルリターンはマイナス225でした.

先月はマイナス178でしたので,先月よりさらに下がっています.

1月から2月にかけて下落して,リターンはマイナスになりました.

2月の結果について

米国株は大下落しました.(ウクライナ侵攻が大きな要因となっていると考えられます)

バランス型は,米国株も含んでいるため,当然米国株の影響を受け下落しています.

Vシリーズは,米国株であるため,下落しています.

今後どうなるか気になりますが,投資信託は気にせず毎月積立を続けようと思います.

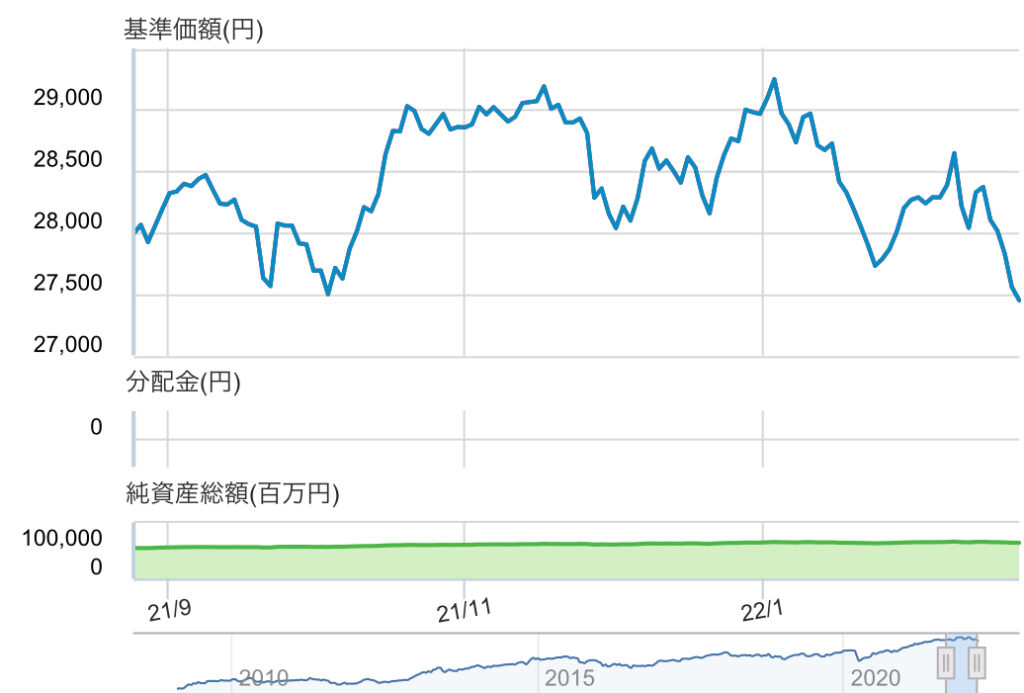

基準価格の推移

まずは保有している銘柄の基準価格を見てみます.

三井住友TAMー世界経済インデックスファンド

1月の下落から少し戻してきましたが,2月になって上記の問題が発生してから下げています.

2021年10月の基準価格を下回りましたが,10年間の推移を見ると下げ幅は大きくないように見えます.

保有し続けて大丈夫なのだろうか?と不安になるかもしれませんが,短期的な下落や上昇に惑わされないように.

SBI・V・S&P500インデックス・ファンド

こちらも同様に,1月の下落を少し回復したところで下がっています.

2021年10月の基準価格まで下がりましたが,直近の2年間での下げ幅は大きくないように見えます.

SBI・V・全米株式インデックス・ファンド

できたばかりのファンドであるため,期間が短いです.

こちらも米国株ですので,S&P500と同じように振る舞っています.

こちらも今後も期待したいと思います.

3つの結果から

バランス型の推移は,米国株の影響がとても大きいものと考えられます.

しかし,Vシリーズは少し回復気味に対して,バランス型は下げているため,他要素の下げ幅が大きいと考えられます.

各ファンドの指標は以下の通りです.

| ファンド | 指標 |

|---|---|

| 世界経済インデックスファンド | MSCIコクサイ・インデックス(外国株式)と他 |

| SBI・V・S&P500インデックス・ファンド | S&P500 |

| SBI・V・全米株式インデックス・ファンド | CRSP US Total Market |

下がった時も上がった時も,すぐに売ってしまわないことが大切です.

投資信託を毎月決まった金額を積み立てることで,基準価格が下がった場合は多く,基準価格が上がった場合は少なく買うこと(ドルコスト平均法)を自動的に行えます.

もちろんドルコスト平均法は最適解ではありませんが,プロでない個人投資家にとっては良い方法であると思います.

コロナの影響で基準価格が暴落した時,トータルリターンがマイナスになりました.

しかし,継続して毎月積み立てたことで,今のトータルリターンになっています.

継続して保有(長期運用)することが大切です.

まとめ

毎月3000円で投資信託を積み立てることで,学びながら資産を増やしています.

私が投資信託を始める際に,参考した書籍です.

証券口座の開設方法など,読みやすくわかりやすいと思います.

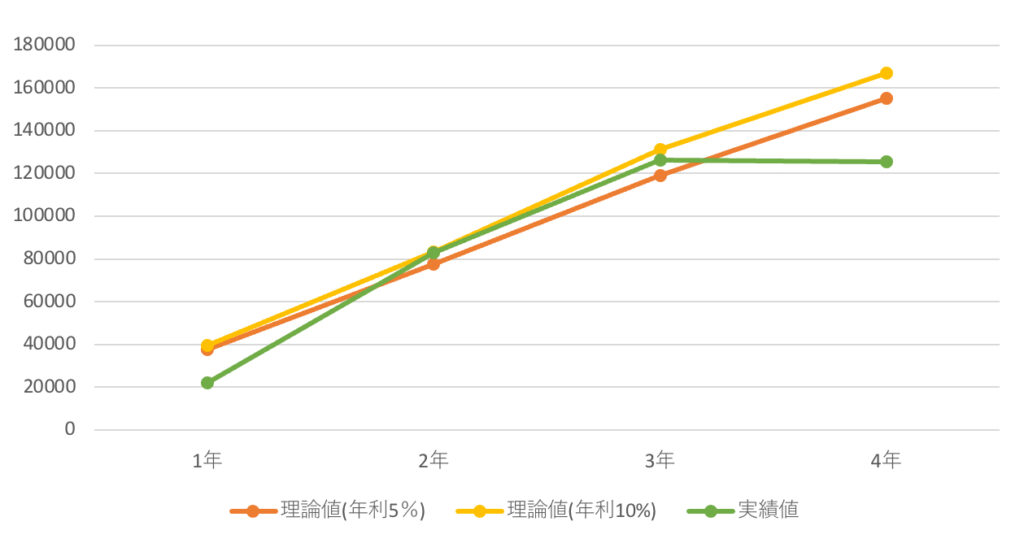

運用結果を年利で計算し,理論値と実績値を比較しました.

4年目は始まったばかりなため,理論値からは大きくかけ離れています.

1ヶ月しかたっていない中で,すでに3年目より下がっています.

この先,どうなるのかは分かりませんが,今までも下げては上げてを繰り返してきました.

今年も1年間でどれだけのリターンを出せるのか,期待したいと思います.

コメント